グレースケールのSEC訴訟に対する注目度

暗号遺産(仮想通貨)の資産管理会社グレースケール・インベストメンツは2023年8月29日、同社が管理するビットコイン投資ファンド「GBTC」を巡る米SEC(証券取引委員会)との裁判で有利な判決を受けました。

この裁判は、現行の「GBTC(グレースケール・ビットコイン・トラスト)」の構造を、オープンエンド型の「ETF(上場投資信託)」に転換するという内容が主眼であり、同社だけでなくビットコイン現物ETFの承認判断にも影響する部分があるため、市場で重要視されています。

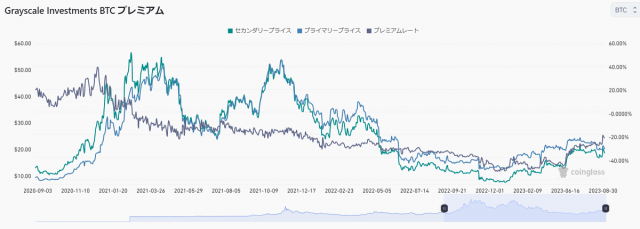

このニュースは市場にも大きな影響を与え、ビットコイン価格は上昇、とりわけ弱気相場の長期化により拡大していたGBTCの「マイナスプレミアム(ディスカウント率)」も縮小しています。

本記事では、GBTC(グレースケール・ビットコイン・トラスト)の運用背景、その特有の制約、そしてビットコインおよび暗号資産市場全体に対するその影響力について詳細に解説します。さらに、今回の勝訴が、米SECによってこれまで拒否され続けてきた「ビットコイン現物ETF申請」に対する業界全体の期待を高める理由についても深堀りします。

GBTCとは

GBTC(グレースケール・ビットコイン・トラスト)は、ビットコイン市場に連動した投資成果を追求する金融商品です。この投資ファンドの運用資産は、2023年9月1日時点で170億ドル(約2.5兆円)に達しており、Coinbase Custodyで保有されるGBTCの原資産は643,572 BTC。

出典:Bitcoin Treasuries

投信として世界最大であり、企業としても米マイクロストラテジーの152,800 BTCを大幅に上回る規模です。その影響力の大きさから、GBTCの動向は市場で高い関心を集めています。

そもそもGBTCは2013年9月25日、機関投資家や適格投資家向けの私募としてリリース。その後、非公開株の公開市場での取引でFINRA(米国の金融業規制機構)の承認を受けました。また、「クローズド・エンド型商品」であり、償還期限前の払い戻しや中途解約が許されていません。

そのため、GBTCを売却する場所は、米国の非上場株式市場「OTCマーケット(OTCQX)」に限られます。OTCQXでは一般の投資家も自分の証券口座を通じてビットコインを取引することが可能となっています。

こうしたGBTCの取引構成は発行市場(プライマリー)と流通市場(セカンダリー)で価格乖離が起きやすいというリスクを内包しています。2021年の強気相場では裁定(アービトラージ)取引需要も相まって、GBTCのセカンダリー価格はしばしばプライマリー価格よりも30%も割高に取引されました。

しかし、その後の弱気相場では、ビットコイン先物ETFの承認などの影響もあり、機関投資家によるエクスポージャーが激減。2022年12月には一時は48%もの割安価格(マイナス・プレミアム)を記録しました。

出典:CoinGlass

オープンエンド型「ETF」への転換申請

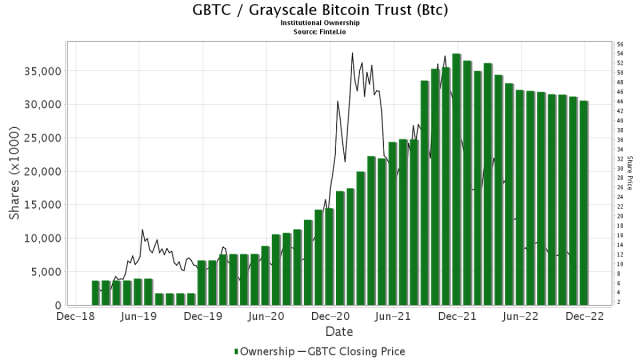

2018年から2021年までの間に、GBTC(グレースケール・ビットコイン・トラスト)の発行量は大幅に増加し、2022年12月時点で機関投資家72社が合計で約3,000万株を保有しています。この年間運用益はグレースケールの主要な収益源となっており、年間手数料収益は2021年で約840億円(約6億1540万ドル)に達しています。

出典:Fintel

しかし、GBTCのマイナスプレミアムは、投資家にとって重要な問題となっています。米国ヘッジファンドFir Tree Capitalなどは訴訟を起こし、「約85万人のGBTC保有個人投資家が損害を受けている」などと主張。GBTCからBTCへの償還を認めるよう要請しました。

グレースケールは償還プログラムの採用には応じず、代わりに2021年10月にGBTCをオープンエンド型ETF(上場投資信託)に転換する申請をSECに提出しました。しかし、これが却下されたため、同社は2022年10月にSECを提訴しました。

グレースケールの主張を認める判決

グレースケールの主張は、SECが2021年から複数のビットコイン先物ETFを承認する一方、ビットコイン現物を直接保有するETFは却下し続けており、これが「恣意的であり投資家に損害を与えている」というものでした。

2023年8月29日、米コロンビア特別区控訴裁判所の裁判官は、「SECは、GBTCのオープンエンド型ETF転換申請を却下した理由について、類似商品に対する扱いの違いに説明不足で、恣意的である」と述べ、SECに対して再審査を行うよう命じました。

これを受けて、セカンダリーのGBTC価格は前日比17%近く上昇し、1株当たり120.6ドルに。現物価格とのマイナス乖離を示すディスカウントは急減し、約-18%まで縮小しました。なお、SECは、判決から45日以内に再審理を要求することができます。

ビットコイン現物ETFへの期待

この裁判結果は、ブラックロックやフィデリティのような大手資産運用会社によるビットコイン現物ETF申請にも追い風となり、業界内で強気の反応が沸き起こっています。

SECは22年10月以降、ProSharesの先物ETFがニューヨーク証券取引所Arcaに株式上場したことを皮切りに複数のビットコイン先物ETFを承認していました。しかし、ビットコイン現物ETFについては「投資家保護の観点から価格操作への対策が不十分」などとして、非承認が続いている状況です。

ベンチャーキャピタリストのアンソニー・ポンプリアーノ氏は、グレースケールの一時勝訴を受け手「ビットコイン現物ETFが遠からず承認される保証はないが、今回の裁判結果を受けてその確率は確実に高まった」との見解を示しました。

仮想通貨に対する強硬的なスタンスで執行措置を取ってきたSECに対し、過剰な規制が米国のイノベーションを阻害するとの批判の声がより高まっています。SECのゲーリー・ゲンスラー委員長の責任を問う声も出ています。スカイブリッジ・キャピタルの最高経営責任者(CEO)であるアンソニー・スカラムッチ氏は、SECの敗訴が続いていることを受け、「ゲンスラーは辞任すべきだ」と強い論調で批判しました。

一方、今回の判決は、SECに対してビットコインの現物ETFを拒否する理由を再度明確にする機会を与えたに過ぎない、と冷静な見方も出ています。

グレースケール関係会社の債務問題

ビットコイン投資ファンド「GBTC」を運用するグレースケール(Grayscale Investments)は、仮想通貨コングロマリットDigital Currency Group(DCG)の子会社です。DCG傘下の姉妹会社には、ビットコインマイニング企業大手Foundry Digital、米仮想通貨メディアCoindesk、そして2023年1月に米国で破産申請を行ったレンディング会社Genesis Capital(ジェネシス)などがあります。

ジェネシスは、22年12月には、FTXグループの経営破綻で流動性危機に直面。債務問題は、デジタルカレンシーグループ(DCG)を親会社に持つグレースケールに影響が及ぶ可能性が取り沙汰され、投資家の懸念が強まった背景があります。

また、破綻したヘッジファンドThree Arrows Capital(3AC)をめぐる裁判所資料では、ジェネシスから融資を受けたBTCを担保にGBTCの発行を繰り返すなどのハイレバレッジの資金調達スキームを用いていた事実が明らかになりました。これは、GBTCのディスカウント率が最大-50%近くまで拡大する要因となりました。

ジェネシスの破産申請について、資産運用会社Bernsteinは「構造的にもGBTC保有者は保護されており、ジェネシスの債権者はグレースケールのGBTC資産に対する請求権を持たない」との見解を示していました。

一方で、ジェネシスの緊急流動性を確保するため、投資ポートフォリオの一部売却を余儀なくされたDCGが、GBTC保有分も一部売却するのではないかとの懸念が高まりました。親会社のDCGは今年1月時点で、ジェネシスの債権者に対し30億ドル以上の負債を抱え、当時の記録で、DCGはGBTCの最大の保有者となっていました。

ジェネシスは今年2月までにジェミニなどの主な債権者の支援を受け再建計画に大筋合意。DCGは直近、ロイターで発表した声明において「ジェネシスおよび無担保債権者委員会と原則合意に達した」ことを明かしました。

参考資料:https://coinpost.jp/?p=480144

●テレグラム始めました!

https://t.me/joinchat/F-7ftRCH5u_8J7k2JUM1rw

●無料でLINE@で有益情報を随時流しています。

https://t.me/joinchat/F-7ftRCH5u_8J7k2JUM1rw

●無料でLINE@で有益情報を随時流しています。

■トレードするならバイナンス!

https://www.binance.com/

■yobit net

https://yobit.net/en/

Source: 仮想通貨情報局