AMMが価格に与える影響とは

毎日、何千人もの人々が分散型取引所(DEX)を初めて利用しています。しかし、パブリック・ブロックチェーンの特性により、新規参入者は、従来の取引所での取引に慣れていたとしても、困惑してしまうことがよくあります。その結果、トレーダーはアービトラージャーやフロントランナーにより多くの資金を渡し、必要以上に悪質なトランザクションも実行されているのです。

大まかには、各取引のコストを複数の部分に分けることができます。

- 価格への影響(プライス・インパクト)

- ブローカーまたは取引手数料

- スリッページ

- 基盤となるブロックチェーンの取引手数料

流動性プールとは

ほとんどのDEX(分散型取引所)は、ETH/WBTCのような異なる取引ペアを搭載した、多くの流動性プールで構成されています。これらの流動性プールは、オーダーブックで買い手と売り手をマッチングする代わりに、自動マーケットメーカー(Automated Market Maker:AMM)として機能します。

流動性プールとは、2つ以上のトークンを蓄えておくスマートコントラクトで、誰もが特定のルールに従って資金を預けたり引き出したりすることができます。

そのようなルールの1つに、等生産量曲線に基づいた(トレードのレートを決定する)公式x * y = kがあります。ここでxとyは2つのトークンAとBの準備金です。kは定数であるため、任意の量のトークンAを引き出すには、Aに比例する量のトークンBを預け入れることにより、定数kを維持する必要があります(この際手数料は考慮しません)。

*なお、手数料の影響で、取引毎にkは少しずつ増えます。

AMMの価格はどのようにして決まるか

上記の公式に従うと、トークンAの価格は「Aのトークン価格=トークンBのリザーブ量/トークンAのリザーブ量」で求めることができます。

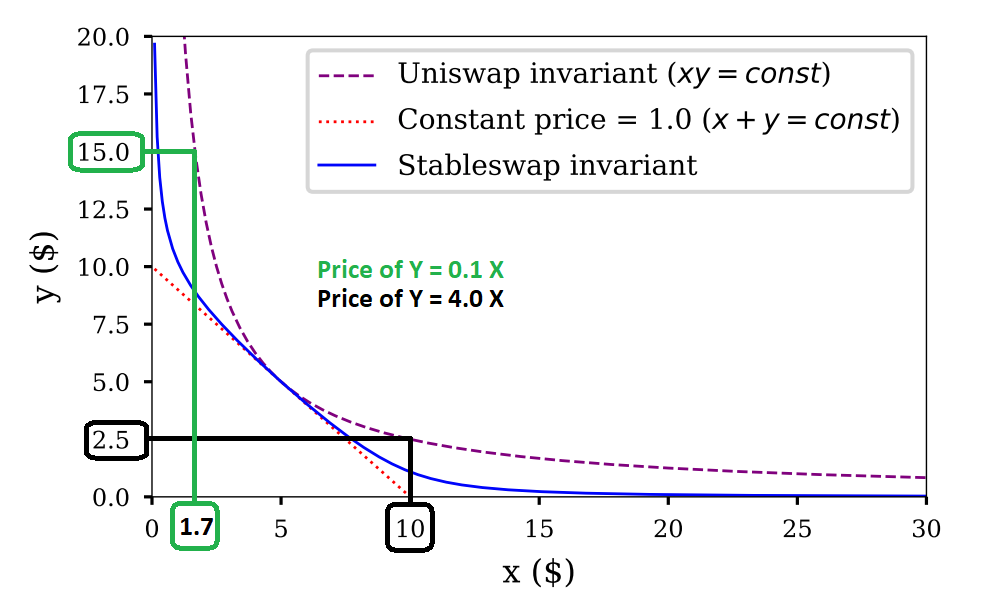

図1.AMMの公式が変わると、価格曲線も変動します。

Uniswap v2の流動性プールに、15のYトークンがあると仮定した場合、1Yトークンあたり0.1Xトークンを支払う必要があります。しかしプール内にYトークンが2.5しかなかった場合、1Yトークンあたり4Xトークン支払う必要があります。

その他の価格曲線では、特定の価格の周辺に流動性が集中するように設計されています(例:ステーブルコインでは1.0の周辺、出典:Curve ホワイトペーパー)

実際の例を見てみると、執筆時点では、UniswapのETH/WBTCプールに、2,700WBTCおよび86,000ETHが預けられています。つまり、このリザーブ(プールに預けられた準備金)の比率におけるETHの市場価格は、2,700/86,000=0.0314BTCとなります。

重要なのは、他の市場で価格が変化したとしても、AMMでの市場価格は更新されないということです。AMMの市場価格は、誰かがリザーブに対して売買を実行し、プール内におけるトークンのリザーブ比率が変化した時にのみ、変動します。

例を挙げると、Binanceでの価格が0.0310 WBTCに下がった場合を考えてみましょう。これは、Uniswapの流動性提供者がETHを高い値段(プレミアム)で購入していることを意味し、裁定取引の機会を生み出すことになります。その結果、アービトラージャーはBinanceで「安い」ETHを購入し、それをUniswapで売ってすぐに利益を得ます。彼らは、UniswapのETHがBinanceと同じ0.0310 WBTCとなり、それ以上売っても利益が出なくなるまでこれを続けます。上記の例では、550ETHを17.2WBTCでプールに売却した後にこのポイントに到達しています(簡略化のために手数料とガス代を無視しています)。

このように、AMMは現実世界の情報に基づいて価格を更新しないにもかかわらず、トレーダーは継続的なアービトラージにより、AMMが提示する価格がグローバル市場の価格に近いものになることを期待できます。

プライス・インパクトとは?

2つのトークンのリザーブの比率から現在の市場価格を算出する方法を学びましたが、この市場価格は、AMMがトークンに対して希望する価格を示しているに過ぎません。しかし、実際には、トレーダーは一度に多くのトークンを売買することが多く、各トークンの取引価格は、一つ前のトークンの取引価格よりも高くなっています。

このように、現在の市場価格と予想される約定価格の差を、プライス・インパクト(価格インパクト)と呼びます。

価格インパクトは以下の要素の影響を受けます。

- 流動性プールの大きさに対する取引の大きさ

- 使用されている取引ルール(例:等生産量曲線の公式)

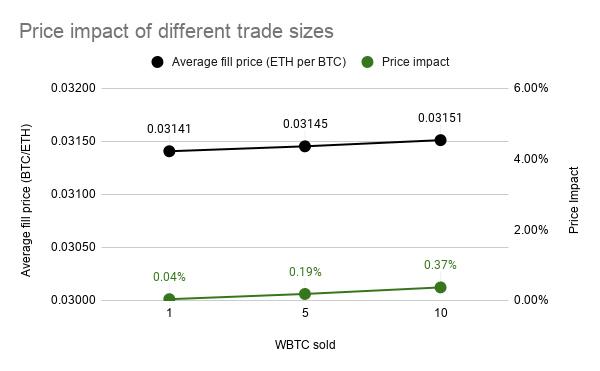

図2:注文サイズ(x軸)の違いによる平均約定価格(左のy軸)と価格インパクト(右のy軸)の比較

どちらの要素もオーダーサイズが大きくなるにつれて増加しています。プールに対する注文サイズが大きいほど、市場価格よりも高い価格で取引が成立することになります。

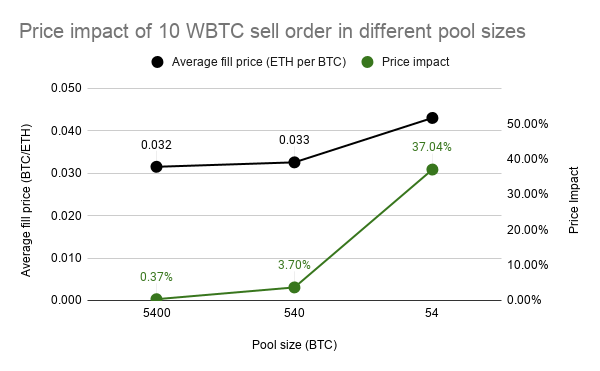

図3: Uniswap V2において、異なるプールサイズ(x軸)で10 WBTCの売り注文を行った場合の、平均約定価格(左y軸)と価格インパクト(右y軸)の比較

プールサイズとは、両資産のリザーブを含むプールの総価値のことです。注文はそれぞれプールの0.19%、1.85%、18.52%を占めています。したがって、注文の価格インパクトは、プールに対する注文サイズのおよそ2倍が目安となります。

プライス・インパクトを最小化するには?

先に述べたように、価格インパクトは取引実行コスト全体の中で大きな割合を占める可能性があります。ここでは、価格インパクトを最小化するための簡単な戦略をご紹介します。

1)最も「厚い」市場を見つける

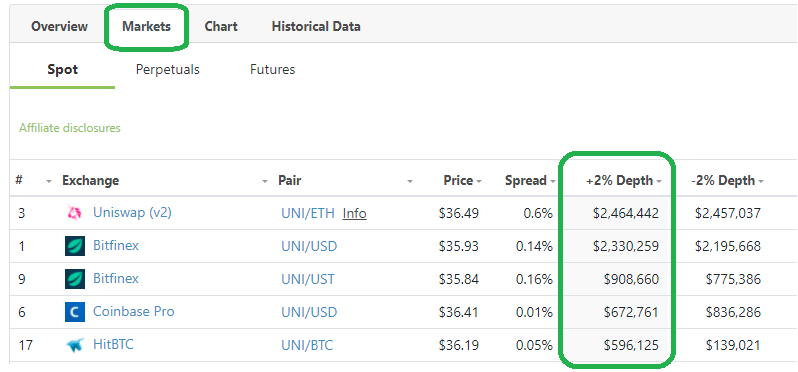

これまでの説明で、価格インパクトはプールや市場の大きさに対して、どれくらいの資産を動かすかによって左右されることがわかりました。そのため、取引を行う際には、期待する価格帯で最も流動性の深い(高い)プールを探すことになり、そこでは市場価格に最も近い価格での取引が可能になります。(参照:Coingecko)

図4:市場価格の前後2%の範囲内のUNIの取引ペア(流動性の高さ順で表示)。UniswapとBitfinexのスプレッドの違いに注目したい。ソース:Coingecko

2)DeFi以外にも目を向ける

オンチェーンでの取引実行が、必ずしも最良であるとは言い切れません。実際のところ、AMMの流動性は連続した価格帯上で分散しているため、現在の市場価格では、流動性がほとんどないことも多々あります。これは多くのDEX(分散型取引所)が解決しようとしている問題で、例えばUniswap v3ではマーケットメーカーが現在の市場価格の周辺に集中して流動性を提供できるようになり、結果として価格がCEX(中央集権型取引所)に対してより競争力を持つようになります。

取引によってDEXで価格が動き、同じトークンが他の市場で取引されると、裁定取引の機会が生まれます。上記のように、アービトラージャーは取引を「バックラン」して(つまり、直後に自分の取引を挿入)、価格をグローバル市場の価格に戻します。トレーダーがアービトラージャーに資本を提供しているので、このようなアービトラージの存在自体がトランザクションの失敗の証拠となることは容易に理解できるでしょう。これは、他の市場が存在する場合に、2-3%以上の価格インパクトがあるオンチェーントレードを実行すべきかどうかという問題を提起しています。

3)取引手数料に気をつける

AMMの取引手数料は0.30%で、これは最良の買い注文と売り注文の間0.6%のスプレッドがあることを意味しています。この範囲内であれば、AMMは価格を提示しません。つまり、最も流動性の高いAMMの取引であっても、暗黙のうちに0.3%の価格インパクトを受けているのです。手数料の影響を最小限に抑えることは非常に重要であり、特にCEXでは価格への影響がほとんどないような取引の場合は、CEXの方が優れているケースもあります。(たとえば、同様の取引を既存の仮想通貨取引所で行う場合、Binanceでは0.10%、FTXでは0.07%の手数料がかかります。)

とはいえ、カストディの維持、もしくはオンボーディングやKYC、デポジットのプロセスを回避したりするなど、DEXへのアクセスに高い費用を払う理由は他にもあります。しかし、どのような場合でも、約定価格が高くなってしまう場合、潜在的には、分散性または即座に利用可能な流動性に高値を支払っていることを、トレーダーは認識する必要があります。

4)トレードを分散する

1つのトレードを、いくつかの小さなトレードに分割して実行することが可能です。これは、DeFi以外にも流動性の高い市場が存在するにもかかわらず、DEXでの取引を好むトレーダーが念頭に置いておいた方がいい戦略です。

例えば、20%単位で購入し、取引のたびに裁定者に価格を戻させることができます。このように5つの注文を組み合わせれば、1つの大きな注文よりも価格への影響は小さくなりますが、ガス代が増え、トランザクション実行にかかる時間が長くなるという代償があります。

トレードの規模が大きくなればなるほど、この戦略は有利になります。なぜなら、ガス代は一定ですが、トレードの利益がわずかに大きくなるため、利益に対するコストが少なくなるからです。この戦略は、ステーブルコインなどの平均回帰性を持つ資産の場合にも有効です。

5)直接的なルートが常に最も安いとは限らないと心得る

すべての取引に直接のトークンペアがあるわけではなく、たとえあったとしても、代わりにブリッジ通貨を使用した方が安い場合もあります。例えば、トークンA:Bには直接的なペアがあるかもしれませんが、これらのペアが十分に流動性が高い場合、A → ETH → Bを取引した方が安くなることがよくあります。その点、アグリゲーターを参照することで、どの通貨を介してトレードするといいのか、の指針を得られるケースもあるでしょう。

6)DEXアグリゲーターを使用する

最後に、1inch、Matcha、ParaswapなどのDEXアグリゲーターを利用することができます。アグリゲーターはDeFiのスマート・オーダー・ルーティング(訳注:既存金融でも利用される、最適な取引をサポートすることを目的に利用されているシステム)に相当するものです。AMMが最初のトークンを10番目のトークンよりも安い価格で販売することで機能します。

トークンが複数のプールで取引される場合、アグリゲーターはそれぞれのプールへの価格インパクトを最小限に抑えるために、すべてのプールでトークンを購入します。この注文は、1つの市場で何度も取引を行うのではなく、可能性のある多くの市場に分散して一度に実行されます。また、アグリゲーターは、手動で取引を分割するのと同様に、単一の取引よりも実質的に高いガス代を支払います。

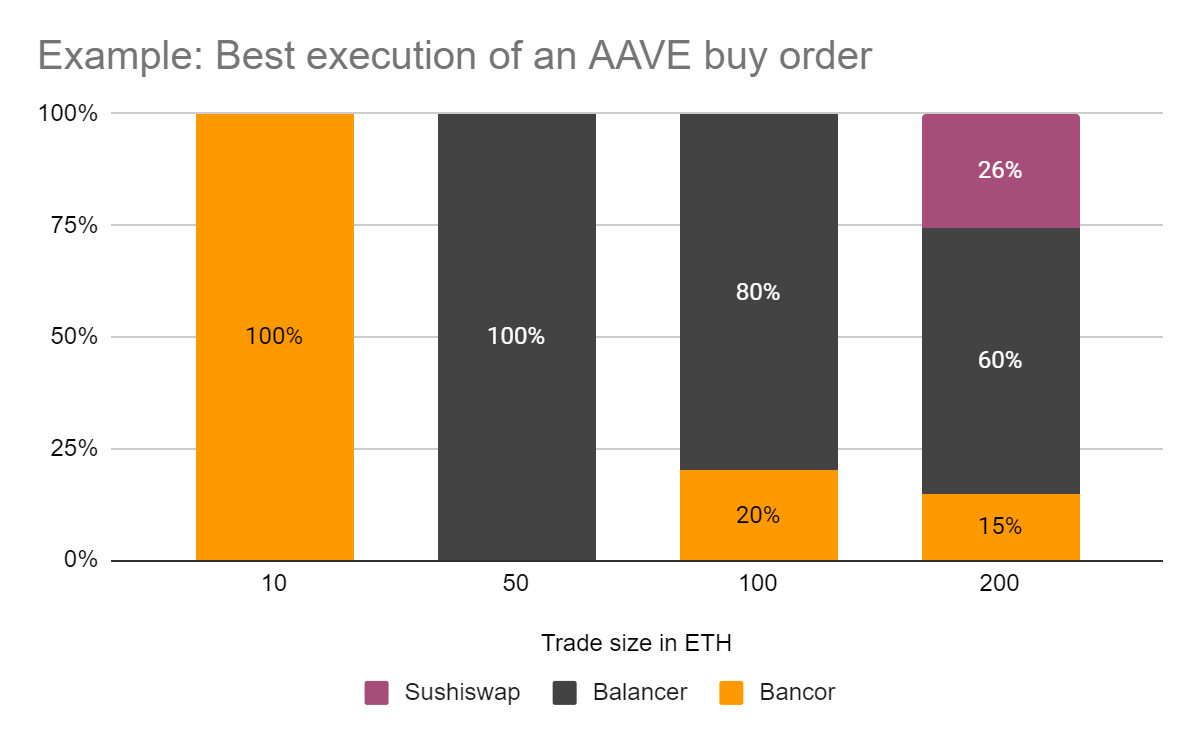

図5:ETHで10枚(3,200ドル)、50枚(16,000ドル)、100枚(32,000ドル)、200枚のAAVE(64,000ドル)を購入する最適な戦略。大きな取引になればなるほど、個々のプールを動かしすぎないように、ルートに追加される取引所の数が増えていきます。出典:1inch

免責事項

・本記事は一般的な情報提供のみを目的としています。本記事は、投資助言、投資の売買の推奨や勧誘を目的としたものではなく、いかなる投資判断のメリットの評価にも使用すべきではありません。また、会計、法律、税務に関するアドバイスや投資判断の根拠として使用することは推奨していません。

・この投稿は、執筆者の現在の意見を反映したものであり、Paradigmやその関連会社を代表して作成されたものではなく、必ずしもParadigmやその関連会社、Paradigmに関連する個人の意見を反映したものではありません。ここに反映されている意見は、周知されることなく変更されることがあります。

・本記事は投資アドバイスなどではなく、CoinPostによる(抄訳を含む)翻訳です。この寄稿記事(英語)の著者による、翻訳記事のレビューは受けておりません。

参考資料:https://coinpost.jp/?p=242745

●セミナー動画

https://youtube.com/channel/UC-IosOkFKsa6tyfj2JjWgrQ

●セミナー日程

http://ripple.2chblog.jp/archives/30659309.html

●テレグラム始めました!

https://t.me/joinchat/F-7ftRCH5u_8J7k2JUM1rw

●無料でLINE@で有益情報を随時流しています。

https://t.me/joinchat/F-7ftRCH5u_8J7k2JUM1rw

●無料でLINE@で有益情報を随時流しています。

■トレードするならバイナンス!

https://www.binance.com/

■yobit net

https://yobit.net/en/

Source: 仮想通貨情報局